Neue Grundsteuerreform

INHALTSVERZEICHNIS

- Neue Berechnung der Grundsteuer

- Wie aufwändig wird zukünftig die Grundsteuererklärung?

- Welche Änderungen ergeben sich für Geschäftsgrundstücke?

- Grundsteuerreform: Modelle

- Grundsteuerreform: Bundesmodell

- Öffnungsklausel für Bundesländer

- Wichtige Änderungen in den Bundesländern

- Grundsteuer Hessen: Flächen-Faktor-Verfahren

- Grundsteuer Baden-Württemberg: Modifiziertes Bodenwertmodell

- Grundsteuer Bayern: Flächenmodell

- Grundsteuer Hamburg: Wohnlagemodell

- Grundsteuer Hessen: Flächen-Faktor-Verfahren

- Grundsteuer Niedersachsen: Flächen-Lage-Modell

- Grundsteuer Saarland

- Grundsteuer Sachsen

Am 10.4.2018 stellte das Bundesverfassungsgericht die Verfassungswidrigkeit der veralteten Einheitswerte fest, die der Grundsteuer zugrunde liegen. Bis Ende 2019 hatte der Gesetzgeber Zeit, eine neue Regelung zu schaffen. Entsprechend stimmte der Bundesrat am 8.11.2019 der Grundsteuerreform zu.

Laut dieser Reform müssen etwa 36 Millionen deutsche Immobilien zum Stichtag 1.1.2022 in Bezug auf die anfallende Grundsteuer neu bewertet werden. Voraussichtlich wird es ab dem 1.7.2022 möglich sein, die Feststellungserklärung dafür elektronisch abzugeben. Jede betroffene wirtschaftliche Einheit benötigt dafür eine Erklärung zur Feststellung des Grundsteuerwerts gegenüber dem Finanzamt.

Auf Basis dieser Feststellungserklärung können Städte und Gemeinden ab dem 1.1.2025 die korrekte Grundsteuer erheben. Dafür erhalten Grundstückseigentümer einen Grundsteuermessbescheid, der die Grundlage für den Grundsteuerbescheid mit der ab dem 1.1.2025 zu zahlenden angepassten Grundsteuer einfordert.

Neue Berechnung der Grundsteuer

Bisher erfolgte die Berechnung der Grundsteuer auf Basis des Grundsteuermessbetrags und eines individuellen Hebesatzes. Die genutzten Einheitswerte sind jedoch laut Bundesverfassungsgericht veraltet und somit verfassungswidrig.

Künftig sollen die folgenden Informationen in die Berechnung einfließen und somit eine marktnahe Berechnung der Grundsteuer ermöglichen:

- Bodenrichtwert

- Gebäudealter

- Gebäudefläche

- Grundstücksfläche

- Immobilienart

- Nettokaltmiete

Bis Ende 2024 kommt nach wie vor die folgende alte Formel zum Einsatz:

Jährliche Grundsteuer = Grundsteuermessbetrag (Einheitswert x Steuermesszahl) x Hebesatz der Kommune

Wie aufwändig wird zukünftig die Grundsteuererklärung?

Die Grundsteuerreform soll mehr Marktnähe ermöglich. Zudem nutzt sie nur noch wenige und vergleichsweise einfach zu ermittelnde Parameter für die Ermittlung der Grundsteuer. Für Gewerbegrundstücke heißt das etwa, dass der Steuerpflichtige nur noch maximal acht Angaben statt wie bisher über 30 erklärende Angaben machen muss.

Schon heute sind die Parameter für die neue Berechnung der Grundsteuer online über das System BORIS abrufbar (Beispiel BORIS Hessen). Spätestens, wenn die Reform in Kraft tritt, werden die Daten für alle Bundesländer online abrufbar sein. Somit verringert sich der administrative Aufwand deutlich.

Die Grundsteuerreform zielt auf den intelligenten Einsatz digitaler Möglichkeiten bei Datenerhebung und -bearbeitung ab und soll sowohl Steuerzahlerinnen und -zahler als auch Verwaltungsbeamte entlasten. Da die Grundsteuer auf Grundlage der neuen Berechnung erstmals zum 1.1.2025 festgesetzt werden soll, gibt es ausreichend Zeit, um sich auf die Änderungen einzustellen.

Welche Änderungen ergeben sich für Geschäftsgrundstücke?

Die Reform der Grundsteuer richtet sich nicht nur an Wohngrundstücke, sondern auch an Geschäftsgrundstücke. Bei vermieteten Geschäftsgrundstücken werden keine statistischen Daten erhoben, die bei der Berechnung der Grundsteuer helfen könnten. Daher soll hier laut Grundsteuerreform das vereinfachte Sachwertverfahren genutzt werden. Dieses Verfahren ermittelt den Wert der gewöhnlichen Herstellungskosten für die Gebäudeart. Auch der Bodenrichtwert kommt zum Einsatz.

Das neue Vorgaben soll die Grundsteuer für Geschäftsgrundstücke deutlich vereinfachen. Grundstückseigentümer müssen weniger Angaben machen. Beispielsweise entfallen die detaillierten Angaben zur Art der Fensterverglasung oder zur Zahl der offenen Kamine.

Betriebe der Land- und Forstwirtschaft, die die Grundsteuer A zahlen, sollen zur Wertermittlung weiterhin das Ertragswertverfahren nutzen. Auch dieses wird mit der Grundsteuerreform vereinfacht. Künftig soll eine standardisierte Bewertung von Flächen und Hofstellen erfolgen, um land- und forstwirtschaftlichen Betrieben die Grundsteuerermittlung zu ermöglichen.

Grundsteuerreform: Modelle

Das Grundsteuer-Reformgesetzt führt das „Bundesmodell“ ein. Jedoch haben die Länder auch die Möglichkeit, davon abweichende Regelungen zu treffen. Dies geht im Rahmen der Länderöffnungsklausel. Die folgenden Bundesländer setzen das bundesweite Modell zur Berechnung der Grundsteuer um:

- Berlin

- Brandenburg

- Bremen

- Mecklenburg-Vorpommern

- Nordrhein-Westfalen

- Rheinland-Pfalz

- Sachsen-Anhalt

- Schleswig-Holstein

- Thüringen

Auch Saarland und Sachsen halten sich größtenteils an das Bundesmodell. Jedoch haben sich die beiden Bundesländer für einige Abweichungen entschieden, die die Steuermesszahlen und deren Höhe betreffen.

Grundsteuerreform: Bundesmodell

Die Grundsteuer wird auch zukünftig in 3 Schritten berechnet: Wert x Steuermesszahl x Hebesatz.

1. Schritt: Berechnung des Grundbesitzwertes. Wesentliche Faktoren sind der jeweilige Wert des Bodens und die Höhe der statistisch ermittelten Nettokaltmiete. Der Bodenrichtwert lässt sich über die BORIS-Plattform einsehen.

2. Schritt: Ausgleich der Wertsteigerungen. Hier geht es um Wertsteigerung, die im Vergleich von den aktuellen zu den seit 1935 bzw. 1964 nicht mehr aktualisierten Werten entstanden sind. Dazu wird die Steuermesszahl von 0,35 Prozent auf 0,34 Prozent gesenkt.

3. Schritt: Anpassen der Hebesätze durch die Kommunen: Sollte sich in einzelnen Kommunen das Grundsteueraufkommen wegen der Neubewertung verändern, besteht für sie die Möglichkeit, ihre Hebesätze anzupassen.

Dies ist die Formel für die Berechnung der Grundsteuer gemäß Bundesmodell:

Grundbesitzwert x Steuermesszahl x Hebesatz

Bei der Ermittlung der Grundsteuer für Wohngrundstücke geht es konkret um 5 Parameter:

- Grundstücksfläche

- Bodenrichtwert

- Immobilienart

- Alter des Gebäudes

- Mietniveaustufe

Bei der Ermittlung der Grundsteuer für Gewerbegrundstücke sind weitere Angaben erforderlich.

Öffnungsklausel für Bundesländer

Laut der Öffnungsklausel in der Grundsteuerreform dürfen Bundesländer von bestimmten Regelungen im Bundesmodell abweichen. Die folgenden Bundesländer haben für die Grundsteuer B (bebaute und unbebaute Grundstücke) eigene Modelle eingeführt:

- Baden-Württemberg: Modifiziertes Bodenwertmodell, Grundstücksfläche und Bodenrichtwert werden multipliziert, Abschlag bei der Steuermesszahl i. H. v. 30 Prozent bei überwiegender Nutzung zu Wohnzwecken.

- Bayern: Flächenmodell, wertunabhängige Äquivalenzzahlen werden mit Grundstücks-/Gebäude-Fläche multipliziert, Abschlag bei der Steuermesszahl i. H. v. 30 Prozent bei Wohnfläche.

- Hamburg: Wohnlagenmodell, Grundstücks-, Wohn- sowie Nutzflächen werden mit einer Äquivalenzzahl multipliziert.

- Hessen: Flächen-Faktor-Modell, Anknüpfung an Grundstücks-, Wohn- sowie Nutzflächen und Äquivalenzprinzip; Lage erhöht oder vermindert das Ergebnis.

- Niedersachsen: Flächen-Lage-Modell; Berechnung nach Fläche, ergänzt um wertbildende, innerkommunale Faktoren.

Im Bereich der Land- und Forstwirtschaft (sog. Grundsteuer A) werden alle Länder das Bundesmodell im Wesentlichen unverändert anwenden.

Wichtige Änderungen in den Bundesländern

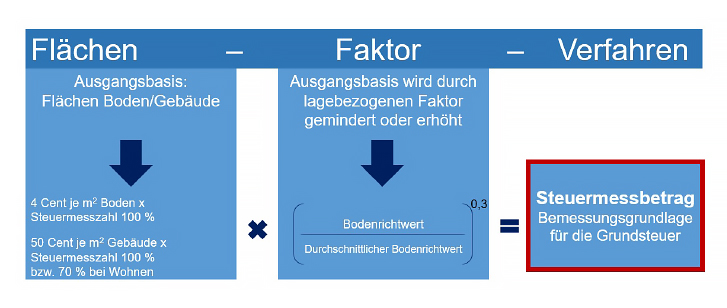

Grundsteuer Hessen: Flächen-Faktor-Verfahren

In Hessen wird die Grundsteuer B für alle unbebauten und bebauten Grundstücke, die nicht der Land- und Forstwirtschaft zugehören, angewendet. Hierfür soll künftig das Flächen-Faktor-Verfahren zum Einsatz kommen, um die Höhe der Grundsteuer zu ermitteln.

Es handelt sich um ein gerechtes, einfaches, transparentes und verständliches Verfahren. Für Eigentümerinnen und Eigentümer bedeutet es, dass sie für die Berechnung nur die Grundstücksgröße und die Wohnfläche oder Nutzungsfläche in ihre Grundsteuererklärung eintragen müssen. Darüber hinaus sind nur allgemeine Angaben zum Grundstück und zu den Eigentumsverhältnis nötig. Alle weiteren Informationen werden von der Finanzverwaltung automatisch berücksichtigt.

Das Flächen-Faktor-Verfahren funktioniert durch die Ermittlung der Grundstücks- und Gebäudeflächen. Der Faktor bildet außerdem die Lagequalität des Grundstücks in der Stadt oder der Gemeinde ab. Hierfür wird der Bodenrichtwert der Zone mit dem durchschnittlichen Bodenrichtwert der Gemeinde vergleichen. Entsprechend werden bessere Lagen höher und schlechtere Lagen niedriger besteuert. Als Grundlage dienen die Bodenrichtwerte von BORIS-Hessen.

Was ist die Wohnfläche eines Gebäudes?

Bei einem reinen Wohngebäude ist nur die Wohnfläche anzusetzen. Dabei zählt auch die Fläche eines Arbeitszimmers zur Wohnfläche. Berechnet wird die Wohnfläche regelmäßig nach der Wohnflächenverordnung (WoFIV) vom 25. November 2003.

Was ist die Nutzfläche eines Gebäudes?

Zur Nutzfläche zählen insbesondere Flächen, die gewerblichen, betrieblichen (Werkstätten, Büroräume,…) oder sonstigen Zwecken (z.B. Vereinsräume) dienen und keine Wohnfläche sind. Die Nutzfläche ermittelt sich regelmäßig nach DIN 277 (z.B. DIN 277-1: 2005-02 oder DIN 277-1: 2016-01).

Grundsteuer Baden-Württemberg: Modifiziertes Bodenwertmodell

Laut Landesgrundsteuergesetz in Baden-Württemberg sind die Regelungen zur Grundsteuer A dem Bundesrecht sehr ähnlich. Jedoch kommt bei der Grundsteuer B das „modifizierte Bodenwertmodell“ zum Einsatz. Dafür kommen die Grundstücksfläche und der Bodenrichtwert als wichtige Faktoren zum Einsatz.

Die beiden Werte werden miteinander multipliziert und ergeben dann den sogenannten Grundsteuerwert, der bisher als Einheitswert bekannt war. Dabei kommt es nicht auf die Bebauung an.

Die reine Bodenwertsteuer wird im zweiten Rechenschritt durch die Anwendung der Steuermesszahl modifiziert. Hier wird der ermittelte Grundsteuerwert mit der gesetzlich vorgegebenen Steuermesszahl multipliziert. Das Ergebnis ist der Grundsteuermessbetrag.

Außerdem gilt in Baden-Württemberg: Grundstücke, die vor allem zu Wohnzwecken genutzt werden, erhalten Begünstigung bei der Steuermesszahl, nämlich einen Abschlag in Höhe von 30 Prozent. Auch sozialer Wohnungsbau und Kulturdenkmäler werden privilegiert behandelt.

Es folgt ein dritter und letzter Rechenschritt zur Berechnung der Grundsteuer in Baden-Württemberg. In diesem wird der Hebesatz der Kommune auf den Grundsteuermessbetrag angewendet. Daraus ergibt sich schließlich die Grundsteuer für das jeweilige Grundstück.

Grundsteuer Bayern: Flächenmodell

Ab 2025 wird die Grundsteuer in Bayern nur noch nach den Grundstücks- und Gebäudeflächen sowie deren Nutzung berechnet. Dies teilte das Bayerische Staatsministerium der Finanzen in einer Pressemitteilung vom 11.5.2021 mit.

Die Grundsteuermesszahl in Bayern liegt sowohl für Grund und Boden als auch für Gebäudeflächen grundsätzlich bei 100 Prozent. Wenn es sich um Wohnflächen handelt, beträgt die Grundsteuermesszahl 70 Prozent.

- Das Bundesland strebt laut Pressemeldung ein unbürokratisches, leicht nachvollziehbares Flächenmodell an. Der Gesetzentwurf basiert auf klaren Kennzahlen. Die Flächen erhalten wertunabhängige Äquivalenzzahlen zur Berechnung der Grundsteuer, die wie folgt aussehen:

- Für die Grundstücksfläche: 0,04 EUR pro qm

- Für die Gebäudefläche: 0,50 EUR pro qm

- Für Wohnflächen: Abschlag von 30 Prozent, daher nur 0,35 Euro pro qm.

Auch in Bayern sind unter anderem für den sozialen Wohnungsbau und für Denkmäler Ermäßigungen bei der Grundsteuer vorgesehen.

Auf die ermittelte Bemessungsgrundlage wird dann jeweils der Hebesatz der Gemeinde angewendet. Die Kommunen haben somit in Bayern die endgültige Entscheidungsmacht über die Höhe der Grundsteuer.

Beispielrechnung:

Fläche Grundstück × Äquivalenzzahl = Äquivalenzbetrag des Grundstücks

650 qm × 0,04 Euro/qm = 26 Euro

Fläche des Gebäudes × Äquivalenzzahl = Äquivalenzbetrag des Gebäudes

180 qm × 0,50 Euro/qm = 90 Euro

Äquivalenzbetrag des Grundstücks × Grundsteuermesszahl 26 Euro × 100 % = 26 Euro

+ Äquivalenzbetrag des Gebäudes × Grundsteuermesszahl + 90 Euro × 70 % = 63 Euro

= Grundsteuermessbetrag = 89 Euro

Grundsteuer Hamburg: Wohnlagemodell

Bereits 2020 hatte sich Hamburg dafür entschieden, einen anderen Weg bei der Grundsteuer zu gehen. Denn die Stadt möchte vermeiden, dass die stark steigenden Bodenwerte sich auf die Grundsteuer in Hamburg durchschlagen und so das Wohnen zusätzlich verteuern.

Daher setzt der Hamburger Senat für das Hamburgische Grundsteuergesetz, das ab 2025 gilt, auf ein Wohnlagemodell. Dabei handelt es sich um ein unbürokratisches Modell, das nur wenige und einfach zu ermittelnde Angaben von den Steuerpflichtigen erfragt. So sollen auch der technische Aufwand und die bürokratischen Kosten für die Grundsteuerermittlung gesenkt werden.

Darüber hinaus erhöht Hamburg ab 2025 die Grundsteuer C, um die Spekulation mit baureifen, aber unbebauten Grundstücken in der Stadt zu reduzieren. Dafür kommt ein gesonderter, höherer Hebesatz speziell für baureife und unbebaute Grundstücke zum Einsatz. Dies soll die Wohnungsbauaktivität im Interesse der städtebaulichen Entwicklung unterstützen.

Künftig wird die Grundsteuer in Hamburg in diesen drei Schritten berechnet:

- Ermittlung des Grundsteuerwertes anhand der Bewertungsebene (Bewertungsebene)

- Ermittlung der Grundsteuermesszahl (Messbetragsebene)

- Berechnung der Grundsteuer (Hebesatzebene)

Bewertungsebene: Die Ermittlung der Grundsteuerwerte erfolgt anhand von Äquivalenzzahlen multipliziert mit der Grundstücks- beziehungsweise Gebäudefläche. Künftig sollen unabhängig von ihrer Nutzung Grundstücksflächen mit 0,04 Euro pro Quadratmeter multipliziert werden und Gebäudeflächen mit 0,50 Euro pro Quadratmeter.

Beispiel für die Bewertungsebene in Hamburg: Einfamilienhaus, normale Wohnlage, Grundstücksfläche 1.000 qm, Wohnfläche 100 qm

Bewertungsebene:

Grund und Boden: 1.000 qm x 0,04 Euro/qm = 40 Euro

Gebäude: 100 qm x 0,50 Euro/qm = 50 Euro

Grundsteuerwert: 90 Euro

Messbetragsebene: Der Messbetrag wird aus dem Ergebnis der Bewertungsebene, dem Grundsteuerwert, ermittelt. Der Grundsteuerwert für das Gebäude wird mit der jeweiligen Messzahl multipliziert. Die Messzahl bildet die Begünstigung verschiedener Parameter ab. Im Bereich der Steuermesszahlen ist aus sozial- und wohnungspolitischen Gründen für Gebäudeflächen, die zu Wohnzwecken genutzt werden, eine Begünstigung von 30 Prozent gegenüber Gebäudeflächen, die nicht zu Wohnzwecken genutzt werden, vorgesehen. Diese Ursprungsmesszahl wird bei normalen Wohnlagen im Gegensatz zu guten Wohnlagen zusätzlich begünstigt, um Stadtentwicklungsgesichtspunkte zu berücksichtigen. Beispiel Wohnen (in der normale Wohnlage, d.h. 0,7×0,75): 52,5 Prozent

Beispiel für die Messbetragsebene in Hamburg: Einfamilienhaus, normale Wohnlage, Grundstücksfläche 1.000 qm, Wohnfläche 100 qm

Messbetragsebene:

Messzahl (Grund und Boden): 1 x 40 Euro = 40 Euro

Messzahl (Wohnen): 0,7 x 0,75 = 0,525

(Ermäßigung für Wohnen 30 %) x (Lageermäßigung 25 %)

0,525 x 50 Euro = 26,25 Euro

Grundsteuermessbetrag: = 66,25 Euro

Hebesatzebene: Um die Grundsteuer zu ermitteln, wird der Grundsteuermessbetrag mit dem Hebesatz multipliziert. Der Hebesatz ist neben den Grundsteuermesszahlen das zentrale Instrument, um die Aufkommensneutralität zu gewährleisten. Er wird erst nach der Hauptfeststellung 2024 feststehen. Als fiktives Beispiel wird hier ein Hebesatz von 1000 Prozent angenommen.

Beispiel für die Hebesatzebene in Hamburg: Einfamilienhaus, normale Wohnlage, Grundstücksfläche 1.000 qm, Wohnfläche 100 qm

Grundsteuer: Hebesatz 1.000 % x 66,25 Euro Grundsteuermessbetrag = 662,50 Euro pro Jahr

Grundsteuer Niedersachsen: Flächen-Lage-Modell

In Niedersachsen gibt es ab 2025 ein Flächen-Lage-Modell zur Bewertung des Grundvermögens für die Grundsteuer. Dabei dienen die Flächen von Grund, Boden und Gebäude als Grundlage. Sie werden mit einer Äquivalenzzahl und einem Lage-Faktor multipliziert.

Die folgenden Faktoren sind für die Berechnung der Grundsteuer nach dem Flächen-Lage-Modell wichtig:

- Fläche des Grundstücks

- Fläche des Gebäudes

- Nutzung der Immobilie

- Bodenrichtwert des Grundstücks

- Durchschnittlicher Bodenrichtwert der Gemeinde

Berechnung:

(Bodenrichtwert des Grundstücks / durchschnittlicher Bodenwert der Gemeinde) = Lage-Faktor

Fläche Grundstück × Äquivalenzzahl × Lage-Faktor = Äquivalenzbetrag des Grundstücks

Fläche des Gebäudes × Äquivalenzzahl × Lage-Faktor = Äquivalenzbetrag des Gebäudes

Äquivalenzbetrag des Grundstücks × Grundsteuermesszahl

+ Äquivalenzbetrag des Gebäudes × Grundsteuermesszahl

= Grundsteuermessbetrag

Grundsteuermessbetrag × Hebesatz der Gemeinde = Grundsteuer

Grundsteuer Saarland

Das Saarland nutzt die Öffnungsklausel, beruft sich aber größtenteils auf das Bundesmodell zur Berechnung der Grundsteuer. Ab 2025 führt es zudem landesspezifische Steuermesszahlen ein. Damit handelt es sich um ein modifiziertes Bundesmodell.

Beispiel Vergleich Saarländisches Modell mit dem Bundesmodell:

Steuermesszahl für Bundesmodell Saarländisches Modell

Unbebaute Grundstücke 0,34% 0,64%

Einfamilienhäuser 0,31% 0,34%

Teileigentum 0,34% 0,64%

Das Saarland nimmt am Bundesmodell also nur eine punktuelle Modifizierung vor. Diese führt aber zu einer deutlich höheren Grundsteuer für unbebaute Grundstücke und Gebäude, die nicht überwiegend zu Wohnzwecken genutzt werden.

Das Ziel dieser Anpassung besteht darin, den saarländischen Kommunen das Grundsteueraufkommen zu sichern, ohne die im Saarland stark vertretenen Eigentümerinnen und Eigentümer von Ein- und Zweifamilienhäusern zu belasten. Der Schwerpunkt liegt darauf, durch die unterschiedlichen Messzahlen eine Anhebung der Hebesätze bei der Grundsteuer zu vermeiden.

Grundsteuer Sachsen

Auch Sachsen hat die Länderöffnungsklausel im Rahmen der Grundsteuerreform in Anspruch genommen, aber nur wenige Änderungen vorgenommen. Statt einer einheitlichen Steuermesszahlen hat das Bundesland unterschiedliche Messzahlen normiert, die ab 2025 zur Ermittlung der Grundsteuer dienen.

Statt einer einheitlichen Steuermesszahl wie 0,34 Prozent handelt es sich in Sachsen um 0,36 Prozent für Wohngrundstücke und unbebaute Grundstücke. Für Geschäftsgrundstücke fallen 0,72 Prozent an.

Damit passt sich das Bundesland an regionale Besonderheiten an. Die Auswirkungen der Grundsteuerreform werden ausbalanciert. Wichtig ist vor allem, dass Wohngrundstücke (insbesondere in Ballungszentren) nicht übermäßig stark belastet werden sollen.

buck Blog

In unserem Blog erfahren Sie regelmäßig Wissenswertes, Interessantes und Spannendes rund um das Thema Vermessung und erhalten News aus unserem Vermessungsbüro. Wir informieren über aktuelle Projekte und Referenzen sowie Neuigkeiten und Infos aus den Themenbereichen Geodäsie, Immobilien, Geoinformatik, Vermessungstechnik, Digitalisierung und mehr. Viel Spaß beim Lesen!